那么问题来了,在普遍跨市场投资确当下,碰着送股,配股,增发,定增,转增股,转配股等与上市公司股权融资干系的词汇,很多投资者都无法准确区分和理解其背后的本色含义。

特殊是中概股上市公司进行股权再融资,这里面更是涉及到专业英文词汇隔阂,比如投资者会碰着seasoned equity offering (SEO),Secondary Offering,RIght issue and bonus, Public offerings, private placement等。

基于此,本文将以蔚来(NIO)为例,通过五个问答,帮助投资者节制中概股定增的必备知识、以及更好地理解上市公司股权再融资行为。

Q1:美股增发是不是即是【现有股东转让老股】?

A1:不即是,美股增发对应的专业名词是placement。

而placement的详细路径又可以分为两种,其一:公司发行新股,老股东现有股权会被稀释,对应的专业名词是primary offering;其二:现有股东转让老股,而公司的股份总数不变,对应的专业名词是secondary offering。

因此,【secondary offering】仅属于美股面向公众增发(placement)两种办法中的一种,美股增发不即是【现有股东转让老股】!

其余,特殊把稳的是,美股上市公司股权融资分为两种:其一是首次公开拓行,也便是IPO;其二是上市后再次融资,英文全称为seasoned equity offering,简称SEO。而SEO(seasoned equity offering),不即是secondary offering,两者很随意马虎被混用。

按照募资工具是否特定,SEO又可以分为:1)面向原股东的配股,英文全称为right issue;2)面向社会公众年夜众的增发,英文全称为placement。

个中,placement又可以按照公司股份总数是否变革,分为:primary offering以及secondary offering。

primary offering指的是由公司发行新股,在增发完成后,现有股东的持股比例会低落,即对付现有股东会造成股权稀释效应,以是也被称为Dilutive Offerings(译作:稀释发行)。

此外,primary offering也可以分为面向(i)一样平常社会"大众,public offering;和(ii)特定投资者,private placement。而(2)secondary offering指的是由现有股东转让老股,本色上类似于港股市场的「配旧」,这个不涉及到新股的发行,不会稀释现有股东的股权,以是也被称之为Non-Dilutive Offerings(非稀释发行)。

Q2:美股监管部门对付上市公司再融资(SEO)的详细规定是什么?

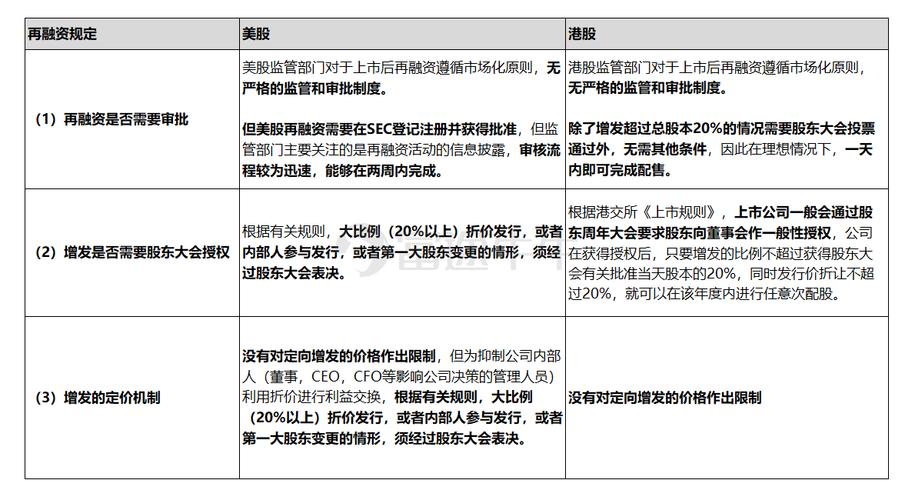

A2:总的来说,美股、港股实施「一次授权,多次召募」原则。而A股市场再融资实施「一次一审」方法。

详细来看,A股上市公司每次期望进行股权再融资时,均须要经由证监会的核准方可实施。

而在美股和港股市场,美股和港股市场依托于证券注册发行制,企业均可采取「一次授权,多次召募」的证券再发行制度。再融资条件方面,港股和美股监管部门对付上市后再融资遵照市场化原则,无严格的监管和审批制度。

差异在于,美股再融资须要在SEC登记注册并得到批准,但监管部门紧张关注的是再融资活动的信息表露,审核流程较为迅速,能够在两周内完成。而港股方面,除了增发超过总股本20%的情形须要股东大会投票通过外,无需其他条件,因此在空想情形下,一天内即可完成配售。

Q3:美股上市公司增发(placement)的详细流程是?

A3:美股增发大致分为launch - pricing - closing三个阶段,一样平常须要历经数个交易日。

个中,pricing(定价)的流程顺序是pricing call - signing of UA - release pricing PR - 6-K filing (pricing PR) - final prospectus filing,按照监管哀求,上面这些全部完成,公司才能发布干系信息,不可以提前发布。

其余,在定价机制方面,美股基本没有限定,美股仅哀求当定增的价格大比例(20%以上)折价发行时,才须要股东大会表决通过。

Q4:如果以蔚来为例,其增发的全过程是?

A4:在2020年6月9日,蔚来发布了增发新股融资的招股解释书,宣告开始发行6000万股美国存托股票(ADS),发行价拟为5.97美元/ADS。蔚来还表示操持付与承销商30天的额外配售权,额外购买最多900万股美国存托股票。摩根士丹利、瑞士信贷、中金为这次ADS发行的联合承销商。

到6月11日,蔚来发布了本次增发招股解释书的补充版本(终极招股书),对6月9日的招股解释书进行了修正和补充,并做出了终极定价(5.95美元/ADS),而上一个交易日的股价为6.3美元,折价约5.55%。

至6月15日,蔚来宣告,已经完成7200万股美国存托股票(ADS)的增发。由此可见,美股上市公司的增发流程较快,如果上市公司的代价可以得到投资人的认可,那么很快就能完成股票增发。

在蔚来完成定增后,市场也给予了积极的反馈,2020年6月15日至2020年8月20日,蔚来的股价涨幅高达132%,这背后与蔚来进行增发的用场有关。在其定增融资招股解释书上,蔚来称其本次增发募资的紧张用场是研发(占比30%)、建厂扩产(占比15%)和日常运营与搭建营销与做事网络(占比40%)。

因而,在成本市场认可蔚来定增扩产后会提高盈利能力的核心逻辑下,蔚来股价大涨也是可以理解的。

Q5:如何看待美股上市公司的增发行为?

A5:不能大略地给增发行为下结论,须要结合多方面成分进行解读以及持续地追踪。

无论是在A股,港股,还是美股,上市公司自身的再融资行为,尤其是增发,很难大略地说利好抑或利空。

融资是中性行为,公司上市便是为了得到更灵巧的融资渠道,业务发展离不开资金的支持,特殊是互联网公司,机会稍纵即逝,当公司所处的行业和赛道处于显著的上行通道时,市场向来是从不吝啬估值和资金上的支持的。

另一方面,公司有融资需求,也要有资金方乐意支持,增发紧张的资金供应方是机构,发行的顺利与否,定价的折溢价情形都反响出机构对付公司的态度,某种程度上来说,折价率低、发行速率快也就意味着机构对付公司的认可。

像文章开头提及的港股的中教控股、金蝶国际,美股的蔚来、富途控股在2020年的增发都非常顺利,可见市场的态度。